Comparatif des meilleures assurance vie

L’assurance vie attire toujours autant les particuliers détenteurs de capitaux en France. Cela n’est pas étonnant vu les avantages procurés. Mais à quoi sert l’assurance vie ? Et quelle est la meilleure assurance vie du marché ? Il existe plusieurs manières d’investir dans l’assurance vie. Il est néanmoins déconseillé de confier vos épargnes sans quelques analyses en amont. Grâce à cette approche, vous dégagerez l’offre idéale et le prestataire adéquat. Il est d’ailleurs judicieux d’opérer diverses comparaisons. Découvrez toutes les informations à savoir sur les meilleures assurances vie sur le marché.

À quoi sert l’assurance vie ?

Une assurance et un placement financier

L’assurance vie est à la fois une assurance, une épargne et un placement financier. En fait, elle permettra de profiter d’une rente viagère ou temporaire après le dénouement du contrat. Il est également possible de profiter d’un paiement unique. L’assuré touchera les sommes stipulées dans le contrat de souscription.

La rente viagère permet de recevoir une mensualité à vie. À noter qu’elle est imposable en fonction de l’âge du souscripteur. De son côté, la rente temporaire est limitée à quelques mois. L’assurance-vie est donc destinée pour préparer ses vieux jours. Elle octroie en effet une source de revenus complémentaires. Elle permet aussi d’investir dans des projets à long terme. Exemple, achat immobilier.

Quel est le fonctionnement ?

Au vu des informations, l’assurance-vie n’est pas uniquement perçue après le décès du client. Il est bon de mettre en évidence ce renseignement. En effet, beaucoup de personnes se trompent sur le sujet. Par ailleurs, l’argent versé fructifiera auprès de l’établissement financier. C’est ce que l’on nomme rendement.

Pour profiter de l’offre, le client versera des versements. L’assuré doit accomplir la transaction tous les mois ou à chaque trimestre. Un versement semestriel est aussi envisageable. Après le décès du souscripteur, les fonds engrangés seront transmis au bénéficiaire indiqué dans le contrat.

Au cas où le particulier a besoin d’argent, il peut retirer à tout moment une partie ou l’intégralité des capitales réunies. On parle alors d’avance ou rachat.

La fiscalité

L’assurance vie propose des avantages fiscaux après 8 ans. Il faut entre autres mentionner l’abattement sur les revenus. Un seuil est cependant à respecter. Après 8 ans, vous pouvez bénéficier des revenus ou attendre la tacite reconduction. Enfin, vous pouvez investir dans l’assurance vie par le biais de deux options. Il y a les fonds euro et l’unité de comptes.

L’assureur et le courtier

L’assurance vie est un jeu à plusieurs. Lorsque vous ouvrez un contrat, vous ne l’ouvrez pas auprès d’un assureur mais auprès d’un courtier. Le courtier est un distributeur, et il s’occupe normalement d’une grande partie du service client. Cependant, c’est bien l’assureur qui gère l’assurance et votre investissement.

Il existe de nombreux courtiers en ligne très intéressants, on peut penser à Linxea ou assurancevie.com . Les banques peuvent aussi faire office de coutier. On peut penser à Boursorama ou Fortuneo.

Sur quels critères choisir les meilleures assurances vie ?

Les produits financiers disponibles

Avant de choisir la meilleure assurance vie, il est préconisé de se poser diverses questions. D’abord, quel est votre profil en tant qu’investisseur ? Si vous étiez porté vers la sécurisation de vos fonds, il est recommandé d’opter pour les fonds euro. Pour ce cas précis, vous devriez vous tourner vers les établissements bancaires ou les compagnies d’assurance.

L’assurance-vie est très réputée pour ses fonds en euros. L’intérêt des fonds en euros c’est que votre investissement est complètement protégé contre les baisses. Vous profitez d’un rendement relativement faible, mais au moins il n’y a pas de risque de perte. Cette garantie vient de l’assureur.

Par contre, l’unité de comptes offre davantage de rendement, mais elle comporte plus de risques. Pour y parvenir, vous allez auprès des courtiers. Ici, il y a un risque de perte en capital. Ce risque dépend du type d’unité de compte. Ici l’assureur propose une garantie sur le nombre d’unités de compte, mais pas sur le montant lié à cet investissement.

Ensuite, vous devriez estimer vos capacités d’épargne à la retraite. En effet, les pensions peuvent être insuffisantes pour terminer le versement. C’est pour cette raison qu’il est conseillé de se lancer tôt dans l’assurance-vie.

Si tout cela est trop compliqué ou risque d’être trop consommateur en temps. Vous pouvez choisir une gestion pilotée. Il existe désormais d’excellentes gestions pilotées, qui utilisent les meilleures unités de compte, les ETF (que l’on appelle aussi tracker).

Pour en savoir plus sur les ETF, il y a différentes possibilités, dont vous référer au site web en lien. Les ETF (Exchange Traded Funds), sont un excellent moyen d’investir en Bourse au travers de l’assurance-vie. Ils ont des frais de gestion très faibles et ils sont au final performants. Ils arrivent à dépasser sur le long terme 90% des fonds actifs.

La performance

Plusieurs points doivent être soulevés pour trouver le bon prestataire. Il est intéressant d’étudier en priorité les rendements proposés 3 ou 5 années auparavant. En 2020, les compagnies d’assurances offraient un taux moyen de 1,30 %. Ceci dit, les performances futures peuvent être différentes. Il est donc préférable d’observer certaines prudences en se basant seulement sur ce critère. Le montant demandé pour un premier versement est également un facteur décisif. Il n’est pas rusé de claquer 3 000 € pour l’opération surtout si vous étiez un novice. Il faut commencer par un montant minimum.

Le professionnel doit aussi tendre d’innombrables offres que ce soit pour les fonds en euro ou les unités de compte. Dans ce dernier cas, il y a notamment le SCPI.

Les frais

Les frais à payer portent aussi des préjudices financiers pour le souscripteur. Il est donc préconisé d’y porter une grande attention. Cinq types de frais sont généralement appliqués lors de l’opération. Certaines associations demandent un frais d’entrée.

Vous devez aussi parfois payer des frais de versement. La proportion prélevée est d’environ 5 % du montant ramené pour les assurances vie classiques. Cependant, les meilleures assurances vie n’ont pas de frais d’entrée. Ainsi vous pourriez soustraire à cette charge en signant auprès d’un assureur ou banque en ligne.

Il faut aussi s’acquitter d’un frais de gestion, tant sur les fonds en euros (protégés en capital) et les Unités de Compte.

Lorsque vous retirez des sommes pour ensuite investir vers un autre produit financier, il est pareillement utile de s’absoudre d’un frais d’arbitrage. Si vous optiez pour des formules en dehors du classique, un frais de transaction sera appliqué. Il ne touche pas la SICAV et le FCP. Sachez que certains experts n’appliquent pas des frais d’arbitrage. Ils récupéreront juste dans les frais de gestion. Il est donc conseillé de comparer toutes ces offres sur le marché.

Les options de gestion

Par ailleurs, vous devriez toujours prendre en compte les options de gestion. Vous pouvez gérer tout seul les contrats. Vous privilégierez alors les assureurs permettant la gestion à distance. Pour ce faire, vous êtes en mesure de compter sur les nouvelles technologies. Vous accéderez ainsi à un tableau de bord à tout moment. La gestion du contrat peut également être confiée à une tierce intervenante. Il peut s’agir de l’assureur ou encore d’un gestionnaire. Dans ce cas-ci, il faut évoquer le terme gestion pilotée.

Si vous voulez rester prudent, il est pareillement envisagé de sélectionner une formule intermédiaire nommée gestion profilée.

Le comparatif des meilleures assurances vie

Comme expliqué plus haut, plusieurs critères devront être pris en compte lors du choix. Il existe également plusieurs options en termes d’assurances vie. Voici les meilleures assurances vie.

Toutes les assurances vie dans ce comparatif présentent les caractéristiques suivantes :

- Aucun frais d’entrée et des frais de gestion annuels très réduits

- Des produits financiers intéressants : un fonds en euros performants et de bonnes unités de compte

- Un assureur de premier plan

- Un bon service client

- Des versements initiaux limités

- Des options de gestion intéressantes

Les meilleures assurances vie sont :

- Generali

- Suravenir

- Spirica

- Apicil

1 -> Generali

Generali est un assureur. Il permet à ses clients de choisir parmi la gestion libre et le mandat arbitrage. Vous ne payez pas des frais d’entrée ni de versement. Vous pouvez choisir entre 2 fonds euros (eurossima et netissima). Les rendements pour l’année 2020 sont de 0,90 %, 1,10 % et 1,70 %. En voyant le pourcentage, il est probable que la proportion soit en hausse pour l’année suivante. Il faut néanmoins considérer la conjoncture économique. Le nombre de supports proposé est de 430 voire plus. Les clients peuvent aussi sélectionner des offres immobilières. À l’heure, vous êtes en mesure d’opter pour 4 SCI et 5 OPCI.

Generali ne propose pas toujours les fonds en euros avec les meilleurs rendements, mais probablement les plus souples à gérer. Par exemple, si vous choisissez Generali au travers du contrat de Boursovama Vie (de Boursorama Banque) vous pourrez verser 100% de votre capital en fonds en euros. Votre capital sera alors entièrement protégé contre les baisses (mais pas contre l’inflation). Mieux encore vous pouvez mettre 100% sur Euro Exclusif, le fonds en euros dynamique (équivalent à Netissima), alors que les fonds en euros dynamiques ont en général des contraintes importantes. Boursorama Vie est un contrat à ne pas négliger !

2 -> Suravenir

Suravenir mérite aussi de figurer dans le classement vu le nombre de ses supports. Il atteint plus de 790. La plateforme est donc l’un des professionnels du secteur qui propose le maximum d’alternatives. Suravenir permet aux clients de sélectionner entre deux types de gestion. Il y a la gestion libre et profilée. En matière de rendement, elles étaient de 2,00 et 1,30 % pour l’année 2020. Vous ne vous acquitterez pas de frais d’entrée. Vous ne serez pas non plus obligés de payer un frais de versement. L’atout majeur de l’assureur est qu’il propose le SCPI.

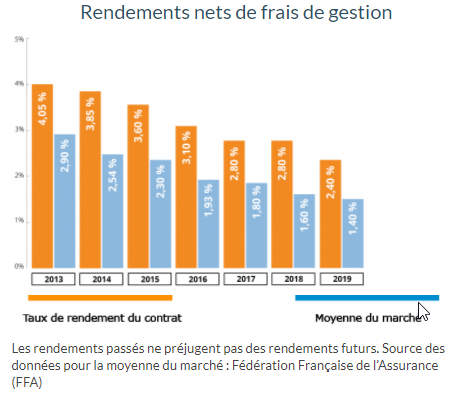

La spécialité de Suravenir est de proposer des fonds en euros dynamiques très performants. Regardez le graphique ci-dessous qu’a créé le courtier Linxea. On voit que le rendement du fonds en euros Suravenir Opportunités a toujours été largement supérieur aux autres fonds en euros du marché.

D’ailleurs, si vous désirez ouvrir un contrat avec l’assureur Suravenir, le courtier Linxea est une excellente option. Ils ont un très bon service client et une connaissance très bonne des différents produits d’investissement.

Si vous voulez une gestion complètement déléguée, vous pourrez vous tourner vers le courtier et gestionnaire Yomoni. Ils proposent une gestion pilotée sur base d’ETF et fonds indiciels. La performance est très bonne par rapport aux autres gestions déléguées. Le service client est très bon. Vous pouvez même les contacter par chat.

3 -> Spirica

Spirica offre plusieurs modes de gestion. Son rendement enregistré pour 2020 est de 1,65 %. Par contre, vous ne pouvez souscrire qu’à un seul fond euro. Comme les professionnels mentionnés plus haut, les frais sont de 0 euro pour le versement et l’entrée. Il est aussi possible d’envisager 20 SCPI.

Spirica est le spécialiste des contrats avec des centaines d’unités de compte et de l’immobilier. Pour l’immobilier, les assurances vie ont souvent des frais cachés importants. Ce n’est pas le cas ici. Par exemple, vous touchez en général 100% des dividendes. Cela fait un rendement au final bien supérieur aux autres assurances vie.

Ils ont fait une innovation étonnante, le fonds en euros avec une protection au capital de seulement 98%. Cela permet d’aller chercher de la performance, en prenant plus de risque. Cela pourra en intéresser certains. Mais d’autres seront probablement plus réfractaires.

Vous pouvez aussi prendre le courtier Linxea si l’assureur Spirica vous intéresse.

4 -> Apicil

Apicil est aussi une alternative pour investir dans l’assurance vie. Par contre, vous ne pourriez pas mandater des tierces pour la gestion de votre compte. L’assureur propose 2 fonds euro. Le profit est de 1,40 %, 0, 60 % et 1,20 %. Au vu de ces chiffres, Apicil procure une certaine stabilité pour les épargnants. Les supports sont estimés à plus de 640. En ce qui concerne les offres immobilières, vous pouvez choisir entre le SCPI, OCPI et le SCI.

Apicil ne propose pas les meilleurs fonds en euros, mais parmi les meilleurs. Et leurs contrats sont bien équilibrés, avec des frais contenus.

À mon avis, il s’agit d’une possibilité de diversification d’assureur, lorsque l’on a déjà ouvert d’autres contrats de qualité.

Conclusion sur les meilleures assurances vie du moment ?

En conclusion, l’assurance vie est une option intéressante afin de toucher des mensualités. Le contrat devra toutefois aller au-delà de 8 ans. Dans le cas contraire, les impôts dus peuvent constituer un problème pour l’assuré. Avant de souscrire auprès d’un professionnel, il est conseillé d’effectuer une comparaison des offres. Vous porterez votre attention sur les rendements, les modes de gestion et les frais appliqués.

Ce comparatif doit vous aider à améliorer vos investissements et développer votre patrimoine.

Il faut que votre investissement corresponde à votre profil de risque. Un profil de risque c’est un savant mélange de fonds en euros, et d’unités de compte. Les différentes unités de compte ont aussi des profils de risque différents. Vous pouvez choisir que votre capital soit garanti par l’assureur, mais le rendement que vous pourrez tirer de votre patrimoine sera faible. Vous pouvez aussi de côté cette garantie, pour viser un rendement meilleur (mais non garanti).

Aussi, il n’est pas possible de savoir quel contrat sera le plus performant dans le futur, et étant donné que l’on investit sur le long terme en assurance vie, autant ouvrir plusieurs contrats d’assurance vie performants. On peut y faire un petit versement au départ. On a alors une chance que parmi ces contrats, certains soient encore parmi les meilleures assurances vie. Nous avons d’ailleurs choisi dans ce comparatif avec des versements initiaux relativement faibles.